Faut-il encore sauver le soldat ISF ?

La mobilisation des gilets jaunes depuis la mi-novembre 2018 a ouvert, en France, une aire de discussion officielle sur tout, à commencer par la fiscalité, et notamment sur l’abolition ou pas de l’ISF (impôt sur la fortune). Quid de l’ISF ? Même s’il a déjà été remplacé par l’IFI, les Français, toujours frondeurs envers les impôts en général, semblent vouloir, ou du moins un certain nombre, la réintroduction d’un impôt, celui de l’ISF, dont seule une minorité l’acquitte auprès du Trésor Public. Rappelons que le seuil pour 2019 est de 1,3 million d’impôt, diminué d’un abattement au titre de la résidence principale, des capitaux et intérêts dus. Pourquoi l’IFI ? En bref, la fiscalité donne les moyens financiers à l’Etat de mener sa Politique. Quand le pays supporte une dette gigantesque et ne parvient jamais à équilibrer ses comptes, pourquoi le gouvernement actuel a-t-il transformé l’ISF (Impôt sur la Fortune), né en 1988 sur les cendres de l’IGF (Impôt sur la Grande Fortune), elle-même créée en 1982, en IFI (Impôt sur la Fortune Immobilière) ? D’aucuns pensent qu’ainsi l’Etat se prive de recettes bienvenues : le magazine Capital, dans un article paru le 2 août 2018 reprenant Les Echos, annonçait une rentabilité de 4 fois inférieure à l’ISF pour un montant de 1,2 milliard d’euros. Pourquoi s’asseoir sur plus de 3 milliards d’euros ? A une époque éprise de justice sociale et où nos enfants héritent d’une dette colossale à l’instant de leur naissance, pourquoi on se permettrait de s’asseoir sur plus de 3 milliards d’euros de recettes annuelles ? Si l’on s’en tenait à cette apparence, ce serait en effet totalement aberrant : moins de recettes et plus de mécontents, à l’exception de ceux qui en bénéficient ? Qu’est-ce que l’Etat peut gagner à la manœuvre ? Pourquoi le Président Macron reste-t-il campé sur ses positions en lâchant un décalé « c’est de la pipe » (de penser que la France et les gilets jaunes se porteraient mieux) ? L’impôt sur la fortune : quelle histoire ! Pour bien comprendre le discours présidentiel, refaisons un peu d’histoire. A sa création, l’IGF a fait l’effet d’un tremblement de terre parmi les plus fortunés, ceux que d’aucuns appellent les « Riches ». La suppression de l’IGF en 1987, par le gouvernement Chirac, leur redonne l’air que la perte des élections de 1988 leur reprend aussitôt : l’hydre renaît de ses cendres sous la forme de l’ISF. Chaque concerné s’est adapté en fonction de son imagination, de son appétence au risque… fiscal, de la taille de sa fortune : certains ont subi, d’autres ont caché une partie de leur capital hors de France avec l’aide de fiscalistes ou banquiers, d’autres encore sont partis avec « armes et bagages ». « Quitter son pays est un acte qui engage profondément à titre personnel et qui lui inflige une double peine : sur le plan fiscal, le lien de subordination par l’impôt du contribuable à son pays est rompu, et l’Etat quitté verra ainsi son assiette fiscale se réduire et ses capacités redistributives et d’investissement entamées ; sur le plan économique, les capitaux expatriés s’investissent à l’étranger, y créent des emplois, y nourrissent le tissu social et économique de leurs dépenses et font profiter les pays d’accueil de leur dynamisme. Ce sera autant de moins pour le pays d’origine« [1]. Un impôt à faire fuir les riches Certains chefs d’entreprise sont partis avec tous leurs biens, ceux-là qui ont choisi de quitter la France. Certains détracteurs penseront : tant mieux pour eux, que cela ne nous empêche pas de taxer les riches ! D’ailleurs, l’article paru dans Forbes le 12 décembre 2018, « L’ISF fait-il fuir les riches ?« indique que la DGFIP, dans un rapport paru en 2012, compte seulement 587 contribuables redevables de l’ISF effectivement exilés, soit 0,2 % des foyers soumis à l’ISF, soit l’équivalent de 270 millions d’euros. Ce montant-là est un flux de patrimoine et non un stock. Chaque année depuis la création de l’IGF, puis de l’ISF, on a vu des familles partir sans idée de retour. Leur nombre s’ajoute d’année en année et avec elles, leur patrimoine parti s’investir sous de nouveaux cieux. Un patrimoine bien investi crée de la valeur, des emplois, des revenus fiscaux pour les états qui les accueillent, de la richesse en un mot. Et ils savent faire, sinon ils n’auraient pas de fortune. Dans mon mémoire1, certes avec des chiffres un peu anciens du fait du temps passé, en me livrant à un travail de réévaluation des patrimoines partis qui s’ajoutent les uns aux autres, le stock de patrimoine privé réévalué parti hors de France depuis 1982 jusqu’en 2006, représentait 3,83 % du patrimoine des ménages de 2006, donc relativement peu, mais 19,19 % du PIB de la même année. Depuis 2006, les ménages français ont continué à partir : en 2012, 587 ménages, en 2014, 660 ménages… mais combien durant les autres années ? depuis les premiers exilés fiscaux de l’IGF, cela fait combien de personnes ? Leurs enfants ont fondé des familles. Combien sont-ils au total, ces petits Français nés hors de France de parents ont quitté la France. Qu’est devenue cette fortune privée ? L’on peut douter qu’ils ont tout dépensé pour leurs loisirs. Ils ont dû investir dans des entreprises qui donnent du travail là où elles sont implantées, payer impôts et taxes divers, qui se sont développées, donc valorisées avec le temps. Ils ont aussi dû s’installer dans une/des propriétés qu’ils doivent entretenir avec du personnel local et des artisans du cru, pour lesquelles ils paient des taxes. Ils vivent sur place, c’est-à-dire hors de France, donc ils consomment sur place… Bref, ils s’enrichissent mais enrichissent aussi les pays qui les ont accueillis à bras ouverts et qui sont trop contents de les avoir accueillis. Qu’en est-il du patrimoine professionnel de ces fortunés ? La délocalisation, vous connaissez ? Rien de plus facile ! Il suffit de déménager le siège social. A moins que l’entreprise ne soit cédée avant le grand départ pour en investir les fruits dans une entreprise

Comment construire une allocation d’actifs ?

L’allocation d’actifs est l’un des principes fondamentaux de la gestion de portefeuille. Mais au fait, qu’appelle-t-on allocation d’actifs ? Comment différencier les actifs ? Comment construire une allocation d’actifs ? Découvrez toutes les bonnes questions que vous devez vous poser pour construire une allocation d’actifs. Quel investisseur n’a pas entendu un jour ce proverbe : « Ne mettez pas tous vos œufs dans le même panier ! ». L’origine de ce proverbe est incertaine. Elle est parfois attribuée à Cervantès, mais on relève également qu’il s’agit d’une expression campagnarde et populaire qui aurait vu le jour en France bien avant le proverbe issu de Don Quichotte. Bien plus tard, Balzac met cette expression dans la bouche de l’un de ses personnages dans « Splendeurs et misères des courtisanes ». Peu importe l’origine, plusieurs siècles plus tard, le conseil est universel et toujours bon. Il s’applique à la gestion d’un patrimoine global, comme à celle d’un seul actif financier (portefeuille de titres, PEA, assurance vie, PERP, etc). La diversité est, en effet, l’une des clés pour protéger vos investissements. Comment différencier les actifs ? Pour mieux comprendre les mécanismes de la diversification, il faut tout d’abord distinguer la différence entre un actif financier et une classe d’actifs. Une classe d’actifs est composée d’actifs financiers dont les caractéristiques sont similaires et fortement corrélées entre elles. Par exemple, les actions françaises évoluant dans un même secteur (l’automobile, le luxe, la distribution…) ont des comportements souvent très proches voire similaires : Peugeot et Renault dans l’automobile, LVMH et Kéring dans le luxe par exemple. Par contre, les évolutions des performances des différentes classes d’actifs entre elles ne sont pas liées. Quand les obligations d’Etat baissent, les actions peuvent monter et l’immobilier stagner. On dit alors que la corrélation entre des classes d’actifs différentes est faible. On dénombre généralement 7 grandes catégories de classes d’actifs :– le monétaire (ou les liquidités),– les obligations,– les actions,– les matières premières,– les devises,– le non-coté,– et l’immobilier. Vous pouvez donc diversifier votre portefeuille en sélectionnant à la fois des classes d’actifs différentes, mais aussi des actifs financiers variés au sein de chaque classe d’actifs. Cette première étape constitue le point de départ de la gestion de portefeuille. Qu’appelle-t-on « allocation d’actifs » ? La stratégie de répartition des classes d’actifs ou d’actifs financiers au sein d’un portefeuille est appelée « l’allocation d’actifs ». Sachant que, sur le long terme, 70 % de la performance d’un portefeuille provient avant tout de l’allocation d’actifs, cette première étape est donc absolument fondamentale. Face à la multitude d’options et de stratégies d’investissements possibles, l’investisseur se retrouve devant des questions assez complexes :– Lequel de ces actifs produira le meilleur rendement ?– Quelle répartition choisir ?– Quel niveau de diversification suivre au sein de chaque classe d’actifs ? La clé de répartition des actifs dans chacune des classes d’actifs reste donc une décision assez complexe et largement basée sur des éléments personnels et sur les objectifs patrimoniaux recherchés. Elle peut en effet varier en fonction de la durée de placement, de l’âge ou encore de la situation familiale. Privilégiez-vous le risque ou le rendement ? En d’autres termes, il s’agit de définir votre propre profil investisseur. L’allocation d’actifs est l’art de choisir son risque. C’est la recherche d’une répartition optimale entre le risque et le rendement des investissements, compte tenu de l’environnement économique et financier anticipé. La décision concernant l’allocation des actifs dépendra donc d’une combinaison entre le niveau anticipé du rendement pour chaque catégorie d’actifs avec le niveau attendu du risque associé à chaque catégorie d’actifs. Cette répartition du capital doit se faire de manière rationnelle. L’allocation d’actifs prend aussi en compte l’horizon de temps, autrement dit la période de temps consacrée à l’attente des rendements. L’allocation d’actifs est l’un des principes fondamentaux de la gestion de portefeuille. Quel est mon horizon d’investissement ? L’aspect le plus important à intégrer à votre décision est l’échéance de votre investissement ou la durée d’un placement. La période de détention de vos actifs financiers est primordiale pour optimiser leur rendement. En effet, les différentes classes d’actifs affichent des caractéristiques différentes en matière de rendement et de risque mais ces caractéristiques changent en fonction de la durée d’investissement. Plus la durée de votre investissement est longue plus le risque devient relatif. Quel niveau de risque suis-je prêt à prendre et pour quel rendement ? Le rendement d’un actif financier est défini par la performance qu’il délivre pendant toute la période de détention. Le principe de base qui lie le risque et le rendement est simple : plus le rendement est élevé, plus les risques sont généralement importants. A l’heure où le rendement d’un livret A est de 0,75% net (mais en réalité compte tenu d’une inflation de 1,5 à 2% son rendement réel est négatif !), même un rendement de 3% sans risque de perte en capital n’existe pas. La réalité est donc qu’il n’existe aucun placement miracle… Il existe une hiérarchie de rendement de chaque classe d’actif mais qui varie avec le temps. Si l’on peut dire qu’aujourd’hui que les placements monétaires représentent le rendement le plus faible et que les actions sont, elles au top des actifs risqués, il n’en a pas été toujours ainsi si l’on doit regarder dans le temps chaque classe d’actifs. Encore faut-il se mettre d’accord sur la durée pendant laquelle on observe le rendement et son corollaire le risque… L’immobilier a pu être très profitable pendant un cycle long de 7 à 10 ans mais a aussi connu des krachs violents avec des baisses supérieurs à 20 %. Les obligations d’Etat ne se valent pas toutes et leur rendement est proportionnel au risque qu’elles représentent. Une obligation d’état allemande à 10 ans rapporte moins de 0,60 % /an alors qu’une obligation brésilienne de même maturité rapporte plus de 9 %. Quand aux marchés actions, c’est la classe d’actifs la plus sensible à de multiples facteurs économiques ou géopolitiques. Face à tous ces facteurs impactant les niveaux de risques, la diversification permet certes d’amortir et de lisser les à-coups sur le long terme. Mais elle doit impérativement se faire de manière dynamique en ajustant régulièrement son allocation sur

Le devoir de conseil du CGP

Quand vous réalisez un placement financier, devez-vous remplir les questionnaires présentés par les gestionnaires des fonds ? Que dit la loi ? Qui prend les risques ? La Cour de cassation vient de trancher et de relancer le débat ! Au moment de réaliser un placement financier, la Cour de cassation estime qu’il y a un risque à refuser de remplir les questionnaires présentés par le gestionnaire des fonds. Pourtant, avant de formuler une offre portant sur des instruments financiers ou un service d’investissement, la loi impose de s’enquérir de la situation financière de l’investisseur, de son expérience et de ses objectifs en matière de placement ou de financement. Mais si cet investisseur ne veut pas répondre, la Cour de cassation juge que « le placement proposé doit seulement être conforme aux attentes exprimées par ce client« . Assumer les risques La Cour de cassation écarte ainsi les arguments d’un investisseur qui, après avoir perdu de l’argent, reprochait au gestionnaire de s’être contenté de non-réponses à ses questions. « Pour des raisons personnelles », cet investisseur avait refusé de répondre aux questions habituelles relatives à la provenance des fonds, à l’étendue de son patrimoine et à sa connaissance des marchés financiers. Le client estimait que le gestionnaire aurait dû exiger des réponses et n’avait pas rempli son devoir de conseil. Ce gestionnaire n’a pas de devoir de conseil concernant les choix des placements, a expliqué la Cour de cassation, et si l’investisseur refuse de le renseigner, il doit seulement travailler avec ce qu’il sait en répondant aux demandes qui lui ont été présentées. Les juges ont alors considéré que le prospectus qui faisait état de risques de pertes en capital et conseillait de diversifier les placements était un avertissement suffisant. A bon entendeur salut ! André TOUBOUL

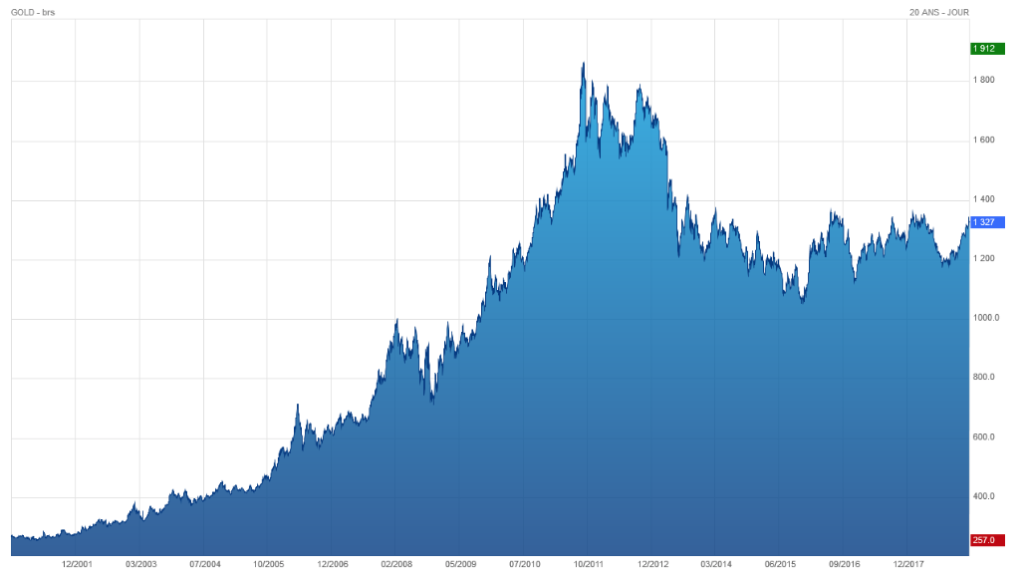

Or : les Banques Centrales de retour à l’achat

Depuis 2018, les Banques Centrales réaffirment leur intérêt en faveur de l’or avec des achats au plus haut depuis plus de 50 ans. Elles ne sont pas les seules car l’on voit poindre de nouveaux acteurs. Comme les Banques Centrales n’ont pas l’habitude de modifier fréquemment leur allocation, est-ce l’amorce d’un mouvement durable ? Cette année, nous avons ainsi vu : VARIATION ANNUELLE DES STOCKS D’OR DES BANQUES CENTRALES DE 2002 A 2018 (EN TONNES) – Source : World Gold Council, février 2019 Petite histoire des stocks d’or des Banques Centrales C’est à la fin du XIXe siècle que l’étalon or et l’ébauche d’un système monétaire international sont formellement mis en place. Il établit un lien direct et une convertibilité entre l’or et la monnaie fiduciaire. Le cours de l’or était alors fixé en devises, et chaque personne pouvait à tout moment demander le remboursement en or de sa monnaie fiduciaire. Le ratio entre l’or et la monnaie en circulation était ainsi de 100%, les autorités ne pouvant émettre de la monnaie qu’à due concurrence de leurs réserves d’or. La première guerre mondiale a entraîné des interruptions dans la convertibilité. Mais, surtout, les besoins gigantesques en matériel militaire provoquent une inflation importante. Très vite, les pays choisissent donc de passer à un système de réserves proportionnelles permettant d’imprimer plus de monnaie qu’ils n’ont de réserves en or. Ainsi, les États-Unis fixent le niveau de l’or à conserver à 40% de la valeur des billets en circulation. Les autorités comptent alors sur les réparations de guerre une fois la victoire acquise pour revenir à l’ancien système. Mais il n’y aura pas de retour en arrière. Le président américain Franklin D. Roosevelt passera même, en 1933, un « executive order » rendant illégal la détention privée d’or, mettant ainsi de fait une fin temporaire à l’étalon or. C’est en grande partie cette décision qui permettra aux États-Unis de se relever de la crise de 1929 (« Or et taux d’intérêt : les leçons de l’histoire… »). Après une période de flottement, les accords de Bretton Woods, signés en 1944, remettent en place un système « d’étalon- or » : le dollar américain est directement indexé sur l’or (dont le cours est fixe) et les autres monnaies sont indexées sur le dollar. Les américains n’ont plus d’obligation d’avoir une contrepartie en or aux dollars émis, mais ils garantissent la valeur du dollar. En conséquence, les Banques Centrales n’ont alors plus d’obligation de conserver des réserves en or, mais doivent constituer des réserves en devises. En 1971, les États-Unis mettent officieusement fin aux accords de Bretton Woods, dont la fin officielle sera prononcée lors des accords de la Jamaïque en 1976. Il n’existe alors officiellement plus de lien entre l’or et les monnaies fiduciaires. Celui-ci est remplacé par un objectif de stabilité économique et financière, qui se traduira progressivement en un objectif de contrôle de la création monétaire, c’est-à-dire de l’inflation. Depuis 1971, Les Banques Centrales n’ont en effet plus aucune raison de conserver de l’or dans leurs réserves. Toutefois, la référence que constitue le métal précieux en fait un gage de stabilité. Aussi, un grand nombre de Banques Centrales ont conservé une part de leurs réserves investies dans la « relique barbare ». Ce n’est ainsi pas un hasard si la plupart des économies majeures de l’époque figure encore aujourd’hui parmi les plus gros détenteurs d’or. Certaines ont néanmoins progressivement cédé une partie de cet or, au gré de leurs difficultés, entraînant une volatilité importante sur le métal. Cela a d’ailleurs amené certaines d’entre elles à signer, en 1999 à Washington, le « Central Bank Gold Agreement » (CBGA) visant à limiter les ventes d’or de ces établissements à 2000 tonnes sur une période de 5 ans (soit 400 tonnes par an) dans le but de limiter la volatilité de leurs réserves. L’accord rappelle au passage que l’or conservera une part importante dans les réserves de ces établissements. Cette limite a permis au cours de l’or de progresser. Le développement, dans le même temps, d’une classe moyenne dans bon nombre de pays émergents, et notamment la Chine, a entraîné une augmentation sensible de la demande de métaux précieux, qui s’est soldé par une forte appréciation des cours. L’accord sera reconduit en 2004, avec un seuil fixé à 500 tonnes par an. Mais la multiplication des prix de l’once par près de 3 entre la signature du premier accord et la crise de 2008 vont progressivement mettre fin aux ventes d’or des Banques Centrales des pays développés. Les derniers à avoir réalisé des ventes significatives sont la France, en 2004 lorsque Nicolas Sarkozy était ministre de l’économie, et l’Angleterre, entre 1999 et 2002 sous l’égide de Gordon Brown, qui trouvait l’or trop volatil. Ces gouvernements ont été très critiqués pour cette décision, notamment en France par la Cour des Comptes (lire ici).Dans le même temps, la mondialisation s’est accélérée avec une migration de l’outil industriel mondial vers les pays émergents. La conséquence directe de ce phénomène a été la création de balances commerciales en fort excédent pour des pays tels que la Chine. Ceci a entraîné une accumulation de devises étrangères que les Banques Centrales de ces pays ont réinvesties, principalement en emprunts d’état de leurs principales contreparties commerciales. Progressivement toutefois, devant l’ampleur des déficits et de l’endettement de leurs contreparties après la crise de 2008, un certain nombre de pays se sont posé la question de diversifier leurs investissements pour limiter leurs risques de contrepartie. En clair, les Banques Centrales de ces pays, commençant à craindre un possible défaut de certaines de leurs contreparties, ont commencé à se demander ce qu’elles pouvaient faire.L’or s’est alors imposé comme un candidat idéal. Considéré comme une monnaie de réserve, il présente l’intérêt de n’être la dette de personne, et ne comporte ainsi pas de risque de défaut. C’est ainsi que l’on a vu les Banques Centrales de pays émergents commencer à acheter de l’or. Le mouvement a été tel que, là où les Banques Centrales, essentiellement des pays développés, vendaient environ 500 tonnes

Loi Pacte : changement de paradigme pour la veuve de Carpentras

Que retenir de la loi PACTE définitivement adoptée le 11 avril 2019 ? Une loi qui, par sa diversité, touche de nombreux points tant dans le domaine social, fiscal, de l’épargne et de la retraite. Revue de détail réalisée par l’équipe Le Sens du Patrimoine Le Pacte pour Le Plan d’Action pour la Croissance et la Transformation des Entreprises a une ambition claire : transformer l’entreprise de demain. Cette loi modifie, améliore supprime de nombreuses lourdeurs liées à l’enchevêtrement de lois au fil du temps. Son application rendra caduque de nombreuses anciennes mesures. Dont la première concerne les placements de son épargne. Le PEA-PME : harmonisation du mode de fonctionnement Mesures en faveur des PEA-PME – Fusion des plafonds du PEA et du PEA-PME (150 000 € + 75 000 €)– Ouverture du PEA-PME aux titres d’investissement participatif issus du Crowfunding– Extension de la définition des ETI en tant que sociétés émettrices Mesures communes aux PEA et PEA-PME – Fin de la clôture du plan en cas de retrait au-delà de la 8e année de détention– Exceptions à la clôture du plan en cas de retrait avant 5 années de détention (licenciement, retraite anticipée, invalidité 2e et 3e catégories)– Fin de l’interdiction des versements en cas de retrait au-delà de la 8e année de détention– Retraits sans frais sur titre, en cas de liquidation judiciaire de la société émettrice, dès le prononcé du jugement d’ouverture de la procédure. Le PEA-PME ouvert aux titres émis dans le cadre du financement participatif Le financement participatif s’est fortement développé durant les dernières années. Les titres proposés sur les plateformes de financement participatif seront maintenant plus largement éligibles au PEA-PME : titres participatifs, obligations à taux fixes et minibons pourront y être inscrits.Désormais, il devient beaucoup plus intéressant d’investir dans un PEA-PME qui sera investi en obligations qu’en actions. Pourquoi placer son argent dans des sociétés où le chef d’entreprise n’est pas obligé de distribuer des dividendes ou ne les distribue que lorsque que son entreprise dégage des bénéfices, alors qu’en investissant dans des obligations d’ETI (Entreprises de taille Intermédiaire), il est assuré de toucher des coupons de son placement. Rappelons que le régime fiscal du PEA-PME est identique à celui du PEA. Les dividendes ou les plus-values sont exonérés d’impôt sur le revenu dès 5 ans après le premier versement. Un PEA-PME est constitué de titres d’entreprises de moins de 5 000 salariés et réalisant un chiffre d’affaires inférieur à 1,5 milliard d’euros. Il cible donc particulièrement les PME et ETI. Cette mesure encouragera le financement participatif à destination des petites entreprises grâce à une palette d’instruments élargie, tout en s’inscrivant dans un cadre protecteur pour les investisseurs. Le PEA-PME ouvert aux FCPI et aux obligations convertibles Avec la loi Pacte, il sera également bien plus avantageux de souscrire auprès de sociétés d’investissement ou de capital risque (FCPI) qui pourront analyser les entreprises et ainsi mettre en place divers outils ou modes d’intervention à côté des obligations, tels que obligations convertibles en dettes mezzanines ou actions réversibles. Assurance-vie : modernisation des supports d’investissement et renforcement de l’information Elargissement de l’offre de supports éligibles à l’assurance-vie :– aux fonds professionnels : les assurés seraient autorisés à investir dans des fonds professionnels, tels que des fonds professionnels de capital-investissement (FPCI). Un décret fixerait les conditions tenant notamment à la situation financière, aux connaissances, ou à l’expérience en matière financière de l’assuré, ainsi que les fonds concernés ;– aux entreprises relevant de l’investissement socialement responsable (ISR), de la finance verte ou solidaire. L’eurocroissance : Un nouveau type de contrat eurocroissance pourrait être proposé par les assureurs qui se distinguerait par son mode de fonctionnement :– La valeur de rachat ou de transfert du contrat serait, avant l’échéance, égale à la valeur liquidative des fonds. Cela permettrait au souscripteur d’avoir une meilleure visibilité sur la valeur de son contrat pendant cette période ;– La garantie minimale offerte à l’échéance serait exclusivement exprimée en euros. Les contrats actuels proposant, pour rappel, une garantie en euros et en parts de provision de diversification.Le passage d’un contrat eurocroissance « ancienne formule » à un contrat eurocroissance « nouvelle formule » serait neutre fiscalement. Réglement des prestations sous forme de titres ou de parts de sociétés Pour les contrats d’assurance-vie comportant des unités de compte, la loi permettrait au souscripteur (et, le cas échéant, au bénéficiaire dans l’hypothèse où le contrat se dénoue par décès), d’opter pour le règlement des prestations par la remise de titres ou de parts non négociables sur un marché réglementé en cas de rachat total ou partiel. Nouvelle obligation d’information Chaque année, l’entreprise d’assurance ou de capitalisation devra communiquer au souscripteur :– Les frais prélevés par l’entreprise d’assurance au titre de chaque UC ;– Les frais supportés par l’actif en représentation de l’engagement en UC au cours du dernier exercice connu ;– Et les rétrocessions de commissions perçues au titre de la gestion financière des actifs représentatifs des engagements exprimés en UC par l’entreprise d’assurance, par ses gestionnaires délégués, y compris sous la forme d’un organisme de placement collectif, ou par le dépositaire des actifs du contrat.Chaque trimestre, l’entreprise d’assurance devra également dans l’obligation de mettre à disposition du contractant les informations suivantes sur un support durable :– La valeur des UC et leur évolution annuelle depuis la date de souscription du contrat ;– Les modifications significatives affectant chaque UC, ainsi que l’évolution de la valeur de rachat des engagements pour les contrats eurocroissance ;– Le montant de la valeur de rachat (ou de transfert, s’agissant des contrats liés à la cessation d’activité professionnelle). Changement de paradigme pour les épargnants La veuve de Carpentras1 des années 2020 ne pourra plus compter sur son assurance vie en fonds euro pour s’enrichir. En effet, avec un fonds euro ne rapportant plus que 1,5%, diminué des frais de gestion de 0,7% et attaqué par une inflation rampante de 1 %, elle ne pourra plus que se retourner vers son conseiller en gestion de patrimoine pour lui trouver les nouveaux instruments lui permettant de protéger et fructifier son épargne. C’est ainsi que cette Loi Pacte,